ロイター通信によると、2020年6月19日、EU首脳はテレビ形式による会議を開催し、欧州委員会が提案した7500億ユーロ(約90兆円)の新型コロナウイルス復興基金案を巡って協議したものの、各国の主張に隔たりが大きく、物別れに終わったとのこと。年末に向けて調整されていくような時間軸か。

1997年に成立した安定成長協定(Stability and Growth Pact=SGP)により、EU 加盟国の財政規律のための枠組みを提供。これがEU加盟国の財政を縛っているともいえる。

SGP では、93 年 11 月発効の EU のマーストリヒト条約(現リスボン条約)に定められた財政赤字の 2 つの基準(単年度の財政赤字がGDP比3%以下、公的債務が同60%以下)を順守することを加盟国に義務付けるとともに、加盟国の財政を監視することが取り決められた。

その後、ギリシャなど一部の加盟国の財政赤字が欧州債務危機を引き起こしたことから、EU は SGP の運用をより厳格化。財政赤字を予防の観点から中期的な財政目標によりフォーカス。債務比率を引き下げるための義務的な要件が定められた。また、違反国に対しては強化された制裁システムが適用されることとなった。制裁システムもすごいが、義務的な要件もなかなかのもの。

各加盟国は長期的な公的財政の持続性を確保するため構造的な財政赤字 の中期目標(medium-term objective;MTO)を国内総生産(GDP)の1%を超えないように設定することが要請される。

構造的な財政赤字が中期目標(MTO)を上回ってしまった場合、なんと当該国は構造的赤字を年平均でGDPの0.5%削減する調整過程に入ることを約束させられる。

万が一にも、当該国がMTOまたはMTO達成に向けた調整過程から大きく外れると、欧州理事会は、れらの乖離を最長で5カ月以内に取り除く方法を勧告することができる。

それでも、加盟国によって効果的な措置が取られなかった場合、欧州理事会は、欧州委員会の勧告に基づき加盟国に対してなんと制裁を課すことができる。

欧州理事会で制裁が決定されると、当該国は GDPの0.2%に相当する有利子の預託金を支払われなければならない。

ここまでは、まだ予防措置。

是正措置もある。

是正措置は、財政赤字の GDP比3%という基準値への違反が明らかになったときに発動。

最初は、予防措置のもとで課された有利子の預託金が無利子の預託金に転換される。さらに欧州理事会の勧告に沿って有効な措置が取られなかった場合にはGDPの0.2%に相当する罰金が課される。制裁は欧州委員会の勧告に基づき欧州理事会が決定する。

その後も加盟国が有効な措置を取らず赤字が拡大した場合は、GDPの0.5%以下の罰金が課される。

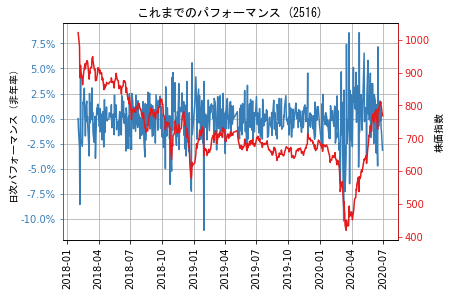

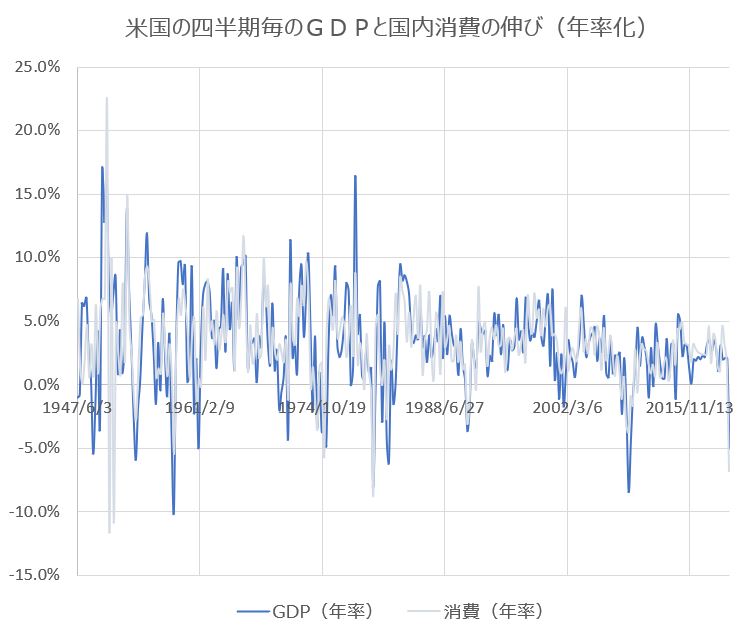

ここまで見てみると、経済成長のエンジンである金融政策と財政政策のうち、財政についてはかなり縛りが厳しいことが分かる。このため、以前ご覧いただいたようにGDP対比の政府の借金がどんどんと縮小。欧州が緊縮財政でブレーキを踏んでいる様子につながる。

足元、新型ウイルスの感染が急拡大し、欧州委員会が提案した「一般免責条項」の発動をEU財務相は5月23日、正式に承認。加盟国に新型コロナウイルス対策についての自由裁量を与え、EU規則で定めた政府の借り入れ上限の適用を停止している。

したがって、EUとしては再度の欧州危機を回避するためにも、各国による財政赤字拡大に引き続き一定の歯止めをかけたい。しかし一方で、 新型コロナウイルス感染拡大に伴うロックダウンで打撃を受けた経済を支えなくてはいけない。

この2つの解決策になりえるのが、「EU復興基金」。7500億ユーロのうち、5000億ユーロは補助金、2500億ユーロは融資。EUが5000億ユーロ分の債券を発行し、市場からお金を調達、被害が大きいイタリアなど南欧に回す。補助金部分は、返済不要。当該債券発行は共同債務となる意味合いもあり、EU復興基金の成立はEU域内の今後の財政出動に影響も大きいと考えられる。提案されているEU復興基金も2021~27年のEUの中期予算に組み込むため、実際にお金が届くのは21年から。

一方で、オーストリア、オランダ、デンマーク、スウェーデンの4カ国、通称「倹約4カ国(frugal four)」がコンディショナリティ(財政再建や構造改革など)と引き換えに実行する融資形式を対案として提案。

復興基金の行方は欧州経済成長にとって、エンジンの一つの財政政策がどうなっていくのか、成長エンジンとしてのEUの妙味へも影響が大きい。

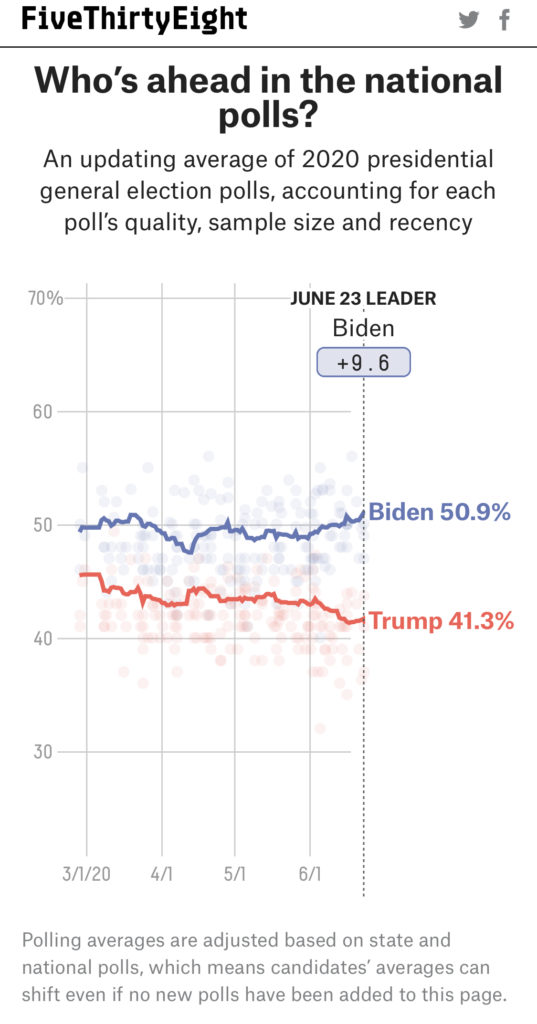

米国と日本は、財政・金融良政策がフルアクセル状態なので2021年以降、中長期的に株式市場の成長が楽しみである。さて、欧州がどうなるか、引き続き要注目。