気になるポートフォリオ運用(成長のエンジン)において、2015年5月末から2020年5月末までの過去5年間、(円換算後)米国株式は平均で年+5.8%の成長、国内株式は平均で年+3.0%の成長であった一方、欧州株式は年▲2.8%であったと紹介した。

「この違いは何?」と考えることで、将来を予測し、ポートフォリオ運用で成長のエンジンをある程度切り替えていくことも可能になるのではということであった。

違いは何か。答えは、ポリシーミックス(政策ミックス)である。

一国の(マクロ)経済運営を考えたとき、政府と中央銀行が重要なプレイヤー。それぞれのプレイヤーが使う道具がそれぞれ財政政策と金融政策。

一つ目の財政政策は、選挙によってえらばれた政治家が国会で議論し、成立した予算案に基づいた政府支出のこと。一般的に、景気循環と反対に政府が追加的な需要を作り出したり、減らしたりする。景気が悪くなってくると、増える公共事業等。

国内総生産 = 家計の消費 + 企業の投資+政府の財政出動+輸出-輸入

もう一つの金融政策は、選挙で選ばれない(高学歴の)日銀マンが「通貨の番人」としてあらゆる手段(政策金利や中央銀行のバランスシート)を使って信用を供与したり、収縮させたりする政策のこと。直接的には民主主義の基本の多数決の原理の外で、政府に負けず劣らず、一国の経済運営に影響を与えることができるのが、中央銀行。(日銀総裁の任命は、政府が人事案を国会に提出して、その後、衆議院・参議院の両院の同意を得て行われるという立て付け。)

話を戻して、米国/日本と欧州の違いは、この政策組み合わせ。

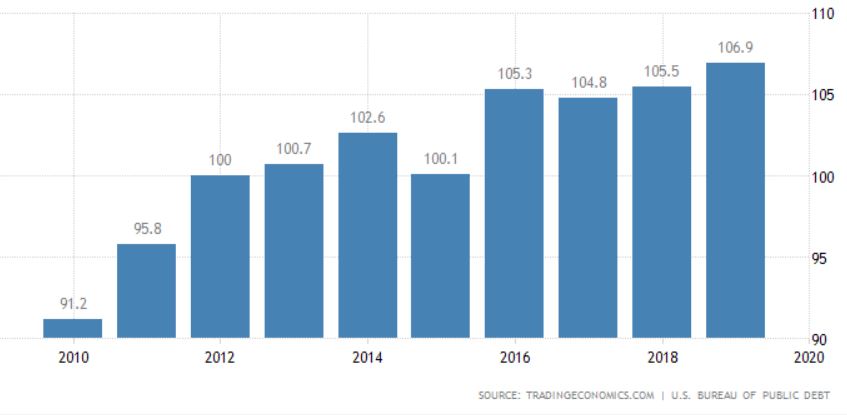

コロナウイルス感染拡大に伴う対策の以前、米国は過去5年間、金融政策はブレーキをかけ気味であったものの、財政政策のアクセル(減税や財政出動)を全力で踏み込んだ。

日本は過去5年間、財政政策はブレーキをかけ気味であったものの、金融政策のアクセル(金融緩和)を全力で踏み込んだ。

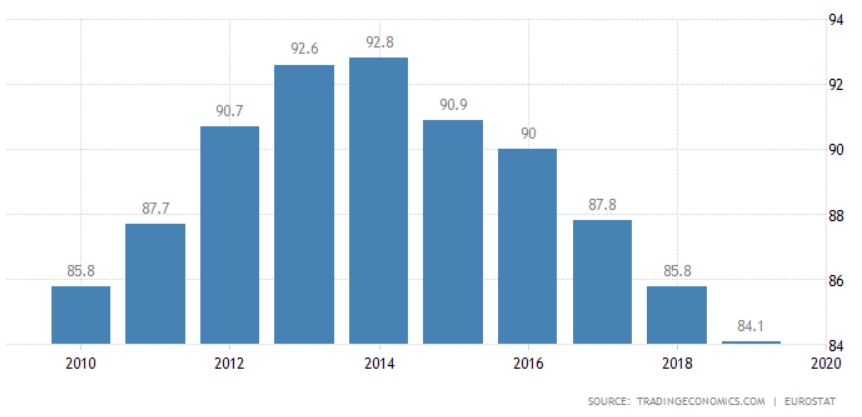

一歩で、欧州は、金融政策のアクセルをちょっと踏み込んだのみで、財政政策はなかなかのブレーキ。

その結果が、2020年5月末までの過去5年間、(円換算後)米国株式は平均で年+5.8%、国内株式は平均で年+3.0%であった一方、欧州株式は年-2.8%となった要因の一つと考えられる。

いくつかグラフをご紹介。

まず、財政政策の比較。GDP対比の政府の借金の推移。欧州が緊縮財政でブレーキを踏んでいる様子が見える。

<米国のGDP対比の公的債務の推移>

<欧州のGDP対比の公的債務の推移>

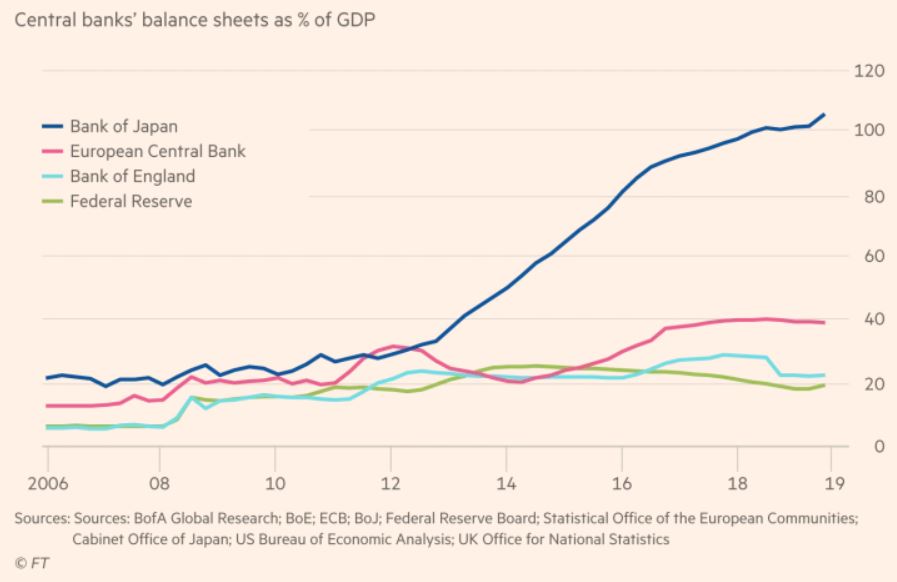

次に、金融政策の比較。GDP対比の中央銀行のバランスシートの大きさの推移。青色が日本銀行(日本)、緑色がFRB(米国)、赤色がECB(欧州)。

日銀黒田総裁の金融政策でのフル・アクセルが見える。青色がどんどん上に。

財政政策が拡張的であるか、金融政策が緩和的であるかを踏まえて、両方ともアクセルが踏まれていれば、株式市場は一般に成長する可能性が高い。片方のアクセルだけでも、しっかり踏み込まれていれば、やはり成長する可能性が高い。

今後のポートフォリオ運用での成長エンジン選択の際には、財政政策と金融政策の具合を確認したい。