気になる今後

この度、お客様の資産運用を直接お手伝いさせていただく予定です。

このため、外務員登録をし、今後の情報発信にあたり必要な手続きを確認させて頂く必要があるため、当面、フィネプレサの更新を停止させて頂きます。

またアップデートがございましたら、お知らせ致します。どうぞよろしくお願い致します。

株式市場は最近の下落基調から若干回復を始めていますが、引き続き楽観はできない状況と考えています。QQQ、金連動ETF、原油連動ETF、どれもしばらく様子見かと思います。

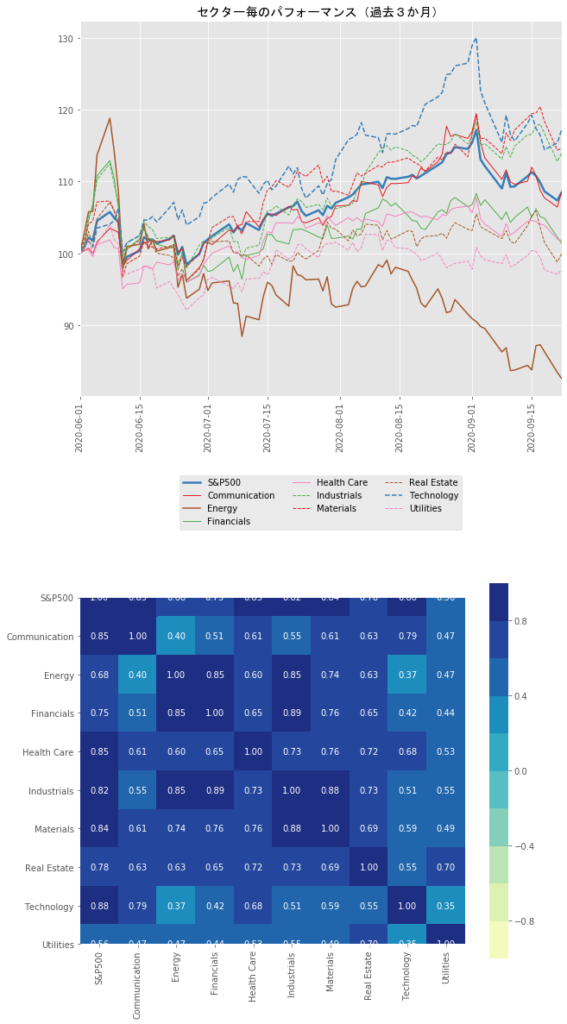

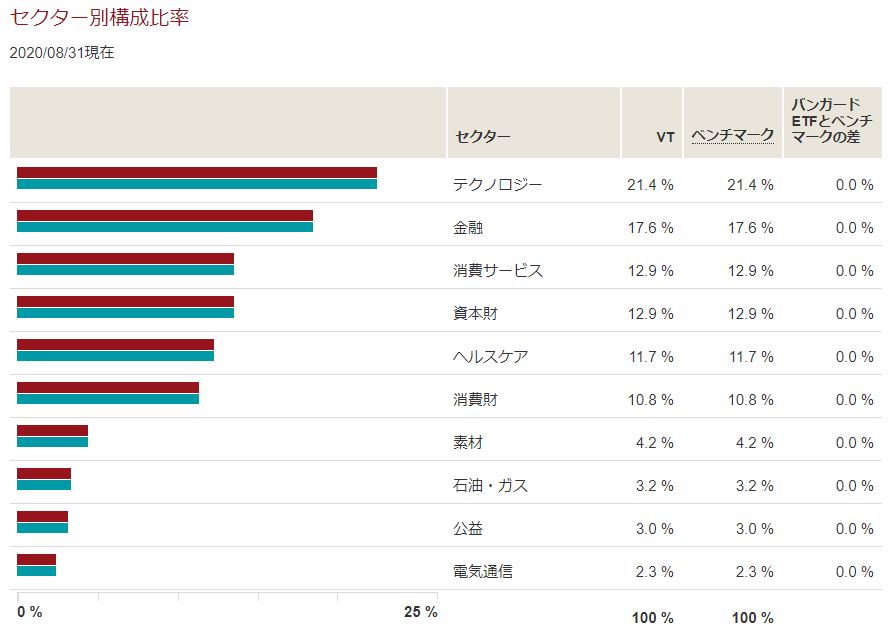

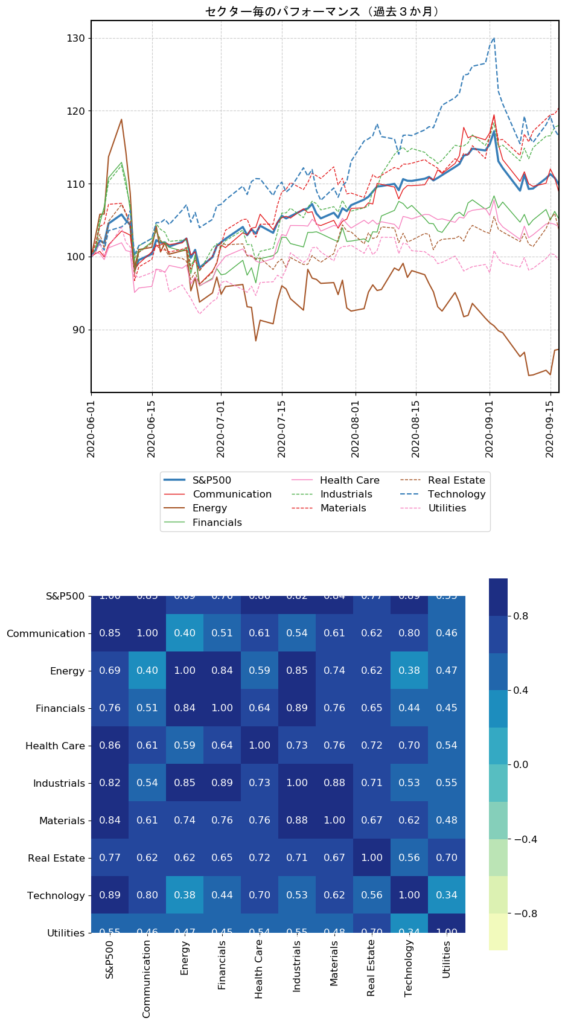

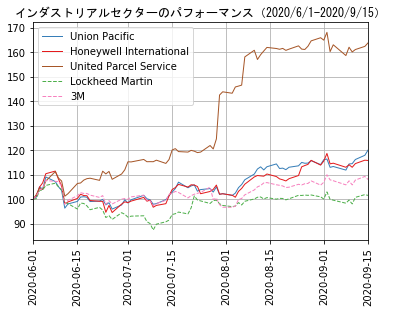

セクター毎の6月からの3か月強のパフォーマンスと一目均衡表をご参考までにアップデートしました。

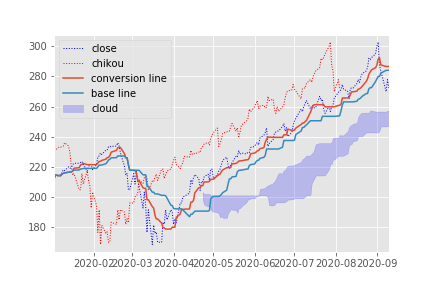

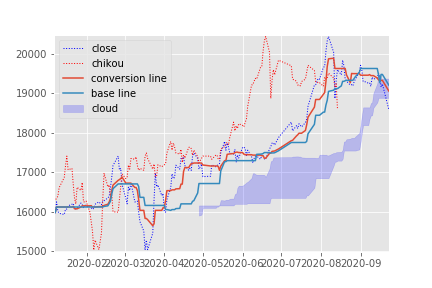

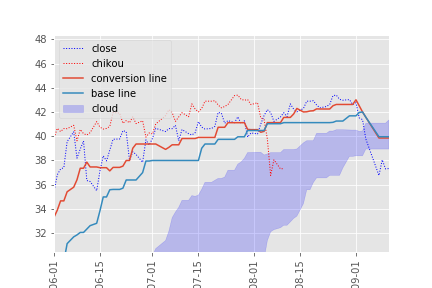

<QQQの一目均衡表>

赤色の実線である転換線が青色の実線である基準線を下回り、遅行線も基準線に近づいています。転換線は価格支持帯の雲に近づいていますので、今後の価格の動きには要注意です。テクニカルの観点からは、しばらく慎重な様子見が良いと思います。

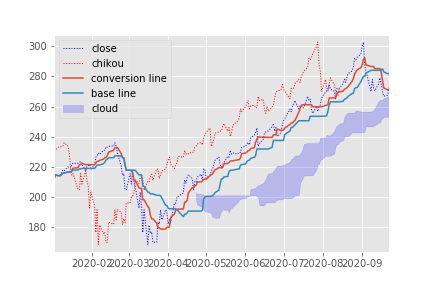

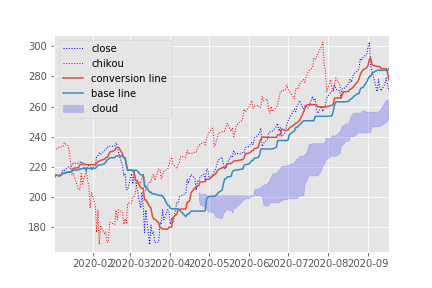

<WTI原油先物の一目均衡表>

①赤色の実線である転換線が青色の実線である基準線を下回り、②遅行線も基準線を下回っています。加えて、③終値も雲を下に突き抜けてしまっていますので、今後の弱い値動きには要注意です。こちらも、しばらく慎重な様子見(もしくはショート)が良いと思います。

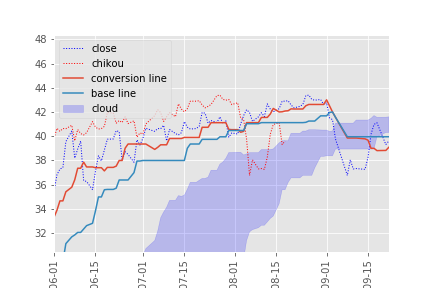

<金連動ETFの一目均衡表>

原油先物と同様、①赤色の実線である転換線が青色の実線である基準線を下回り、②遅行線も基準線を下回っています。加えて、③終値も雲を下に突き抜けてしまっていますので、今後の弱い値動きには要注意です。こちらも、しばらく慎重な様子見(もしくはショート)が良いと思います。

以上をまとめると、QQQ、WTI原油先物、金連動ETFどれも慎重な姿勢が求められる局面と言えます。キャッシュ比率を高めて、様子見が良い局面と思います。ご参考になれば幸いです。

何らか投資されたいということであれば、XLIなどを活用してインダストリアルセクターへの投資を検討されてもいいかもしれません。

過去20年間強の日経平均とS&P500指数(円換算)の動きをグラフにすると以下の通りです。(直近の数字で更新しました。2000年1月4日を100としてあります。)

_20200918.png)

株価指数の変動には配当からのリターンが入っていませんので、配当なしのリターンのグラフになります。ポイントは、日本はこの20年弱で株価はほとんど変わっていない一方、米国は株価が2.5倍以上になっています。

株式投資は企業の成長への投資ですが、どの国のどのセクターに投資をするかが非常に大切になります。

一方で、分散投資をすることで、アロケーションの誤り(例えば成長産業への投資に漏れがあったなど)を防ぐという考え方もあります。

全世界に投資するという観点では、「バンガード・トータル・ワールド・ストックETF」(ティッカー:VT)は有名な銘柄の一つです。

人気のある「楽天・全世界株式インデックス・ファンド」はこれをファンドで包んだものになります。

VTは、FTSEグローバル・オールキャップ・インデックスと連動したパフォーマンスを目標とするインデックス投資のための銘柄です。

ちなみに、FTSEグローバル・オールキャップ・インデックスは、FTSE社が算出している全世界の株式市場の動向を表す株価指数です。アメリカやヨーロッパ、日本、中国など45カ国以上の国々の約7,600銘柄から構成されている時価総額加重平均型の株価指数です。

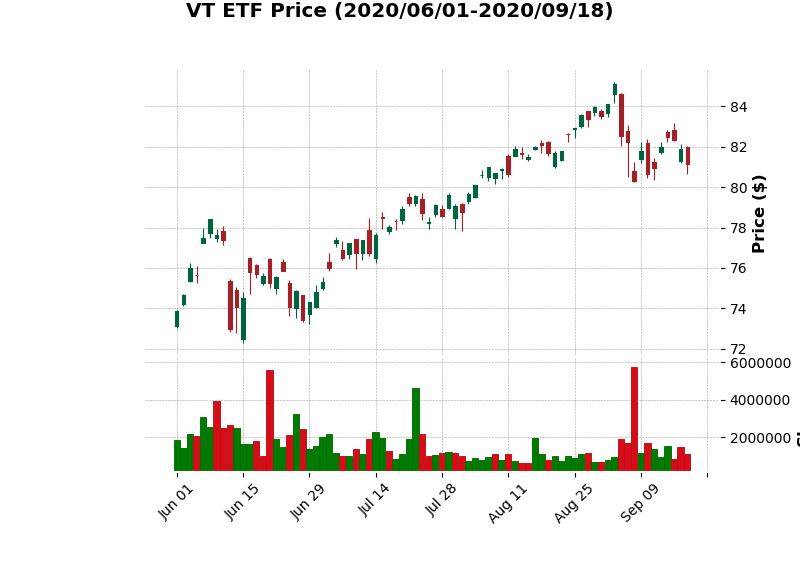

VTの6月1日から9月18日までのパフォーマンスは以下の通りです。

興味深いのはその保有上位銘柄です。VTは時価加重平均のインデックスを目標とするインデックス運用ですので、時価の大きい銘柄へより多く投資することになります。

VTファンド内の保有銘柄(2020年8月31日時点)以下の通りです。

| 銘柄 | シンボル | ファンド構成比 |

| Apple Inc. | AAPL | 3.563% |

| Microsoft Corp. | MSFT | 2.851% |

| Amazon.com Inc. | AMZN | 2.470% |

| Facebook Inc. Class A | FB | 1.189% |

| Alibaba Group Holding Ltd. ADR | BABA | 0.851% |

時価総額の大きいテクノロジーセクターと金融セクターの割合が大きくなっています。

長期的にはこちらのバンガードの銘柄はグローバルな経済成長を取り込むには有力な銘柄です。

ただ、テクノロジーセクターは足元調整局面になっており、金融セクターは収益性改善までまだ先ということを考えると、そのセクターの偏りを他の銘柄へ追加投資することで調整してあげたほうが良いかもしれません。

ご参考になれば幸いです。

日本ではシルバーウィークを迎える週末ですが、米国株投資でも特にハイテク銘柄に投資している方は足元の調整局面が気になるところかと思います。9月17日もNASDAQ100指数は▲1.48%下落しました。

米国ハイテク株の指数であるNASDAQ100指数に連動することを目指すETFであるQQQは、年初来の好調なパフォーマンスから注目を集めてきましたが、短中期的な先行きについては①警戒を強める、もしくは、②一度ポジションの調整をする方がいい可能性があります。

QQQの昨日終値を反映した一目均衡表は以下の通りです。赤色実線の転換線が青色実線の基準線を下回り、トレンドは下向きになっています。赤色点線の遅行指数も基準線にかなり近づいてきています。(遅行指数が基準線を跨げばテクニカル的にはもう一つの売り材料です。)紫色の雲が価格の支持帯となる可能性がありますが、警戒を強めたほうがいい局面です。ご注意ください。

一般的にテクニカル分析の強みはリスク管理について、投資家の感情を排除して行うことができることです。その意味でもこのタイミングではテクニカル分析のリスク管理手法を取り入れることは重要です。

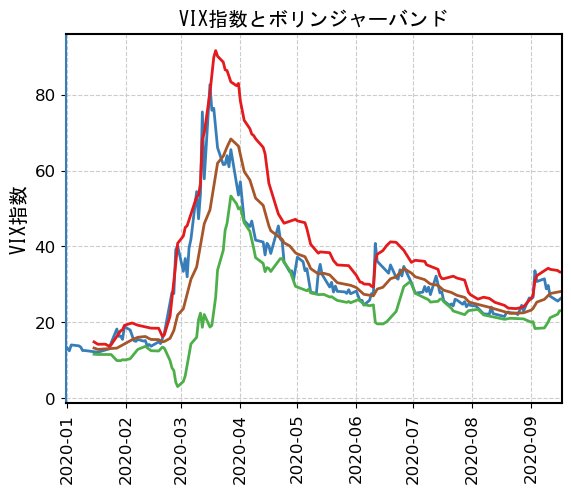

いいニュースは市場のボラティリティは少しずつ落ち着き始めています。VIX指数のボリンジャーバンドを描くと以下の通りです。青色の線がVIX指数の値で、茶色が移動平均を、赤色と緑色の線がそれぞれその移動平均の1標準偏差上と下を表しています。

先日もご紹介しましたが、上記のセクター間の相関係数(2020年9月17日時点)に基づいて、インダストリアルセクターを代表する「Industrial Select Sector SPDR Fund」のETFへQQQから入れ替えをしてもいいかもしれません。

ご参考になれば幸いです。

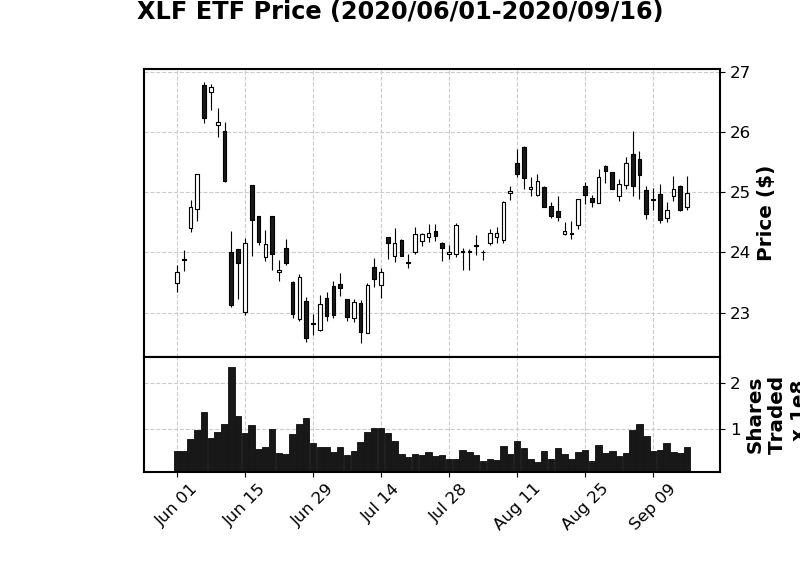

まだタイミングが早すぎますので、機が熟するのを待つ必要がありますが、金融セクターへの投資も今後中期的に見てコロナ禍からの回復プロセスを考えるときに投資妙味が出てくる可能性が高いです。

金融セクターへのエクスポージャーを取るのに適している投資対象の一つである、「金融セレクト・セクター SPDRファンド」(ティッカー:XLF)を用いて、以下まとめてみました。

まずは金融セクターの過去3か月間のパフォーマンスです。以下ご覧の通り、特に方向感もなく、取引量も増えていません。市場の大多数は回復プロセスのリバウンドを狙うにはまだ機が熟していないと考えているようです。

ファンダメンタルズの観点からは、今回のコロナ禍は銀行の貸出基準などとは関係がなく、純粋に外部要因で、銀行は金融システム安定化の手段になっています。このため、コロナ禍による企業の倒産の影響を受けた場合に、直接、間接、様々な手段で銀行救済が行われる可能性があります。現在は銀行の自己資本比率を高めに維持するため、外部流出となる配当は停止されています。

しかし、ECB銀行監督委員会副委員長のメルシュ専務理事は9月11日、ユーロ圏の銀行に配当を凍結するよう勧告していた内容を12月に見直すことを言及しています。

①(緩和的な金融政策と拡張的な財政政策で)期待インフレ率上昇に伴い、イールドカーブがスティープ化し(銀行経営にとってはプラスです)、②銀行の配当が再開することがあれば、銀行の株価上昇の素地が整ってきます。

一方で注意点は、「財政の崖」です。銀行の貸し渋りを防ぐため、政府保証を提供し続けていますが、政府保証を提供する限り財政措置が必要になります。仮に財政の問題から「財政の崖」を迎え、政府の支援が打ち切られた場合に、銀行関連では不良債権の増加やその懸念を通じて貸し渋りが発生し、信用創造プロセスがうまく機能せず、結果として株価下落につながる可能性があります。

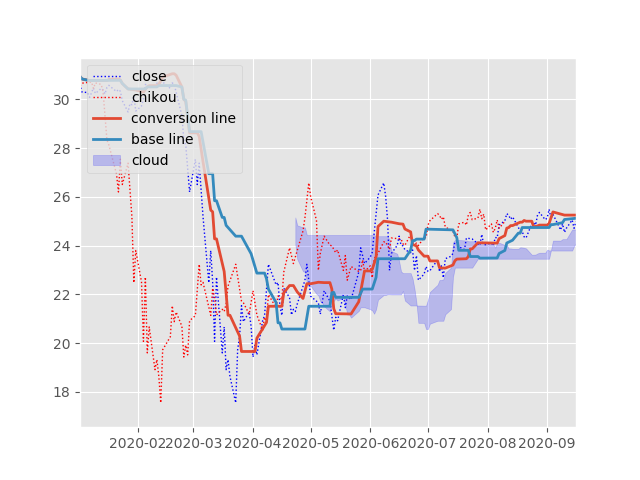

テクニカルの観点からは、以下の一目均衡表が興味深いです。

雲(紫色の区域)が基準線(青色の実線)の真下にあり、価格の支持帯(これ以上下落しにくい価格帯)を形成しており、加えて、転換線(赤色の実線)は基準線(青色の実線)の上にあり、価格が上昇するモメンタムを形成しやすい需給になっており、これ以上の価格下落は短期的には可能性が低くなってきています。

金融セクターは焦らずにじっくりと様子を見ながら、コロナ禍からの回復過程で確りと取り組みたいセクターです。

ご参考になれば幸いです。

先日、テクノロジーセクターとインダストリアルセクター(製造業や物流)を組み合わせてポートフォリオを構築することでリスクを抑えつつ、しっかりとしたリターンを狙える可能性があるとご紹介しました。

2020年9月15日終値ベースで6月1日からの累積リターンと相関係数をアップデートしました。まずはそちらをご覧ください。

エネルギーセクターがさらなる下落をしている一方、テクノロジーセクター、素材セクター、インダストリアルセクターのパフォーマンスが上がり始めています。

また、ご覧いただきたいのは、その3セクター間の相関係数です。テクノロジーセクターとインダストリアルセクターの相関係数は0.54と低めの数字が出ています。

テクノロジーセクターとインダストリアルセクターでは、これまでの3か月間の累積パフォーマンスにそれほど差がないうえ、相関係数も0.54程度なので、2つのセクターへの投資を組み合わせることで、リターンの目線を維持しつつ、リスク量(ポートフォリオの変動幅)を抑えることができる可能性があります。

-1-572x1024.png)

では、インダストリアルセクターといった時にどのような銘柄があるのか今日はご紹介したいと思います。

インダストリアルセクターの値動きを確認する際によく使われる「Industrial Select Sector SPDR Fund」の組入銘柄とその割合は以下の通りです。(2020年9月15日時点)

| 銘柄 | 割合 |

|---|---|

| ユニオン・パシフィック | 5.86% |

| ハネウェルインターナショナル | 5.04% |

| ユナイテッド・パーセルサービス | 4.86% |

| ロッキード・マーチン | 4.14% |

| 3M | 4.09% |

上記5銘柄の6月以降の累積パフォーマンは以下の通り。

巣ごもり需要から物流サービス大手のユナイテッド・パーセルサービスのパフォーマンスが非常に良いことが分かります。一方で鉄道会社やその他の総合技術会社のパフォーマンスから相関係数が抑えられていることが分かります。

ポートフォリオのリスク分散にあたり、当該セクターへの投資を増やすには、「Industrial Select Sector SPDR® Fund」(ティッカー:XLI) のETFへの投資が考えられます。

米国株へ投資する際に、どのセクターが好調か、セクター毎の相関はどのようになっているか気になることが多々あります。

過去3か月のパフォーマンスを使って計算してみました。

以下のグラフをご覧いただくと、テクノロジーセクターが(足元若干調整をしていますが)好調で、エネルギーセクターが大苦戦していることが分かります。

テクノロジーセクターとインダストリアルセクター(製造業)を組み合わせてポートフォリオを構築することでリスクを抑えつつ、しっかりとしたリターンを狙える可能性があります。

ご参考になれば幸いです。

-567x1024.png)

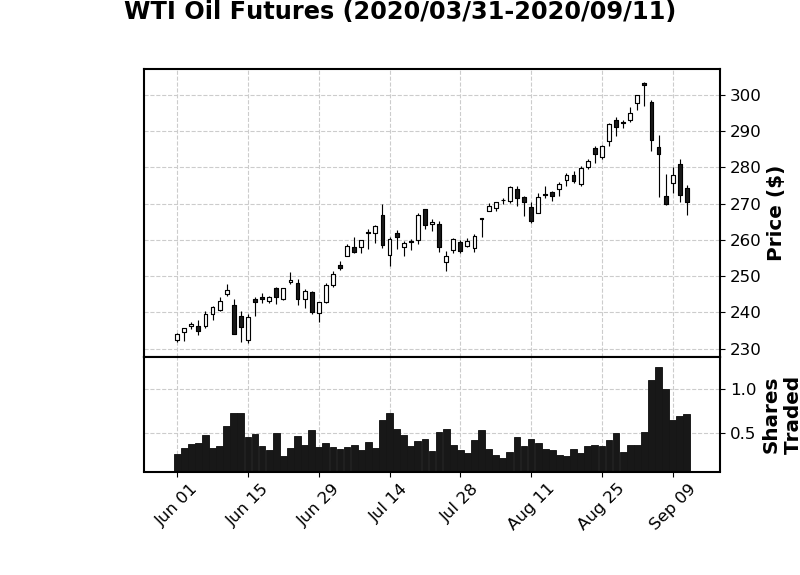

米国時間9月10日に米エネルギー情報局(EIA)が発表した週間統計では、9月4日までの週の原油在庫は約200万バレルの増加でした。一方、市場予想は130万バレル減で、在庫懸念から価格は下落しました。

ハリケーン「ローラ」の影響に伴いメキシコ湾岸の製油所の一部稼働停止を受け、米国の原油在庫が増加したと考えられています。メキシコ湾岸の製油所の稼働が完全に再開されない限り、原油価格は軟調となる可能性があります。

WTI原油先物価格の一目均衡表は以下の通りです。テクニカルの観点では、基準線、転換点共に雲に突入しています。また、遅行線も同様に雲に突入しています。価格の支持帯となっていた雲を、今後価格が上に抜けるか下に抜けるか、トレンド形成の観点から非常に重要です。

新型コロナウイルスのワクチン開発の進捗状況は常に気を付ける必要があります。経済活動の回復スピードが加速する可能性があり、原油価格の強い上昇を伴う可能性があります。

ご参考までですが、バンク・オブ・アメリカ・メリルリンチ証券のアナリストによると、原油需要の変動を考えるときに、カギとなるのは自動車燃料と航空燃料であり、自動車燃料については年末までに需要水準は前年水準を超えると考えられるものの、航空需要は大きく遅れると考えています。仮に新型コロナウイルスのワクチンが2021年後半に承認されたとして、航空需要は2022年に75%まで回復し、2023年には90%の水準まで回復すると考えているようです。時間軸としては非常に長くなっています。

ご参考になれば幸いです。

9月の11日までの月初来のリターンは、S&P500指数が-4.55%であった一方、ハイテク銘柄の割合がとても高いNASDAQ100指数は-8.45%でした。

新型コロナウイルスの感染拡大とロックダウンに伴い市場が大きく下落し、当時底を付けた3月23日からのリターンをグラフにすると以下の通りです。(3月23日を100としています。)

_20200912.png)

このグラフをご覧いただくと、6月中旬ごろまでは、S&P500指数とNASDAQ100指数はほとんど同じようなパフォーマンスでしたが、それ以降パフォーマンスに大きな差が生じています。足元その差は少なくなっていますが、それでもNASDAQ100指数のほうがパフォーマンスは高くなっています。

2000年1月から2020年9月11日までの20年を超える非常に長い期間の、それぞれの株価指数の日次リターンを年率化すると、S&P500指数が+6.01%である一方、NASDAQ100指数は+9.21%でした。なお、この2つの指数では、ボラティリティ(価格の変動性)が異なっていることにご注意ください。ボラティリティはリスクを表す量の一つです。S&P500指数が年率で19.94%の変動性がある一方、NASDAQ100指数は+28.37%でした。

2000年1月から2020年9月11日までの20年を超える非常に長い期間で1リスク量当たりのリターンを計算すると、その結果は興味深いことに0.30と0.32となり、ほとんど同じでした。ドットコムバブルが破裂した時を含めてその結果になります。

2010年1月から2020年9月11日までの10年強の期間では、1リスク当たりのリターンは、S&P500指数が0.67に対して、NASDAQ100指数は0.94でした。

NASDAQ100指数への投資はその成長性からリスク量当たりのリターンが市場の平均を上回っていました。

足元、ハイテク企業の株価は調整されていますが、その成長性が大きく下落するシナリオは想定しづらく、調整を経て、上昇をする可能性が高いのではないかと考えています。万が一、ハイテクバブルが破裂しても、中期的な投資家はリスク量にふさわしいリターンを享受することができると考えています。

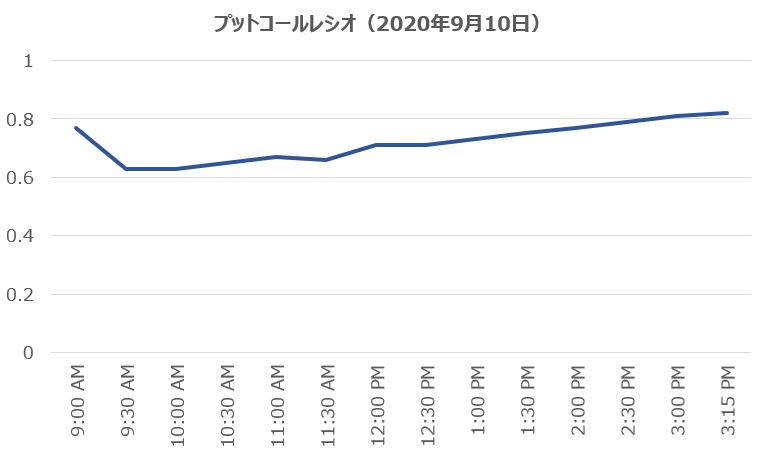

米国時間の9月10日の市場のセンチメントについてご説明します。結論からいうと、市場はどんどんと弱気になり昨日の取引を終えています。

NASDAQ100指数と連動することを目指すETFで、QQQと呼ばれるものが有名ですが、6月1日から9月10日までのローソク足チャートは以下の通りです。

_200331-200910.png)

上のグラフをご覧いただくと、最後のローソク足は黒色に塗られていて、始値から終値に向けて価格は下落して終了しています。ここのところNASDAQ100指数と連動するETFが価格を大きく下げているのが確認できます。

市場のセンチメントを見るうえでご参考になるのがプットコールレシオです。CBOEが発表している上場オプションの売買金額をベースに計算されたものなどがあります。一般的に、プットコールレシオは数値が上昇すると弱気な投資家が増えてきたと考えられ(下落局面)、プットコールレシオが下落すると強気な投資家が増えてきた(上昇局面)と考えられます。

以下のグラフが9月10日の間のプットコールレシオの推移です。(時間は米国中部時間です。)

昨日は午前9時30分に向かって市場に強気な雰囲気が出てきましたが、その後一転して弱気の色合いが強くなっていることが分かります。したがって、昨日の市場のセンチメントは弱気でマーケットが下落しやすい傾向があり、実際下落しました。

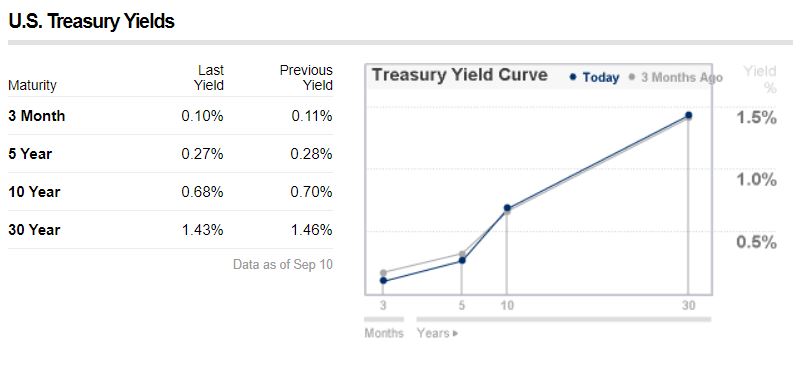

次に、債券市場の投資家の見方(米国債金利)は以下の通りです。青色が今日時点の異なる年限の米国債の金利で灰色が3か月前の金利です。3か月前と比べると、短い年限の金利が低下、長い年限の金利が若干上昇しています。ブルスティープニングと言われる状況で緩和的な金融政策が継続するであろうという市場の予想が反映されています。

上記をまとめると、①ナスダック市場は昨日は一時若干強気のセンチメントが出てきたが、弱気に支配されて終えている②債券市場は引き続き緩和的な金融政策が続くとみている、と言えます。

足元の市場のセンチメントは弱気で、NASDAQ100指数は足元下げが続いております。もう一段の下落が来るか、ここ数日の値動きが特に要注意です。