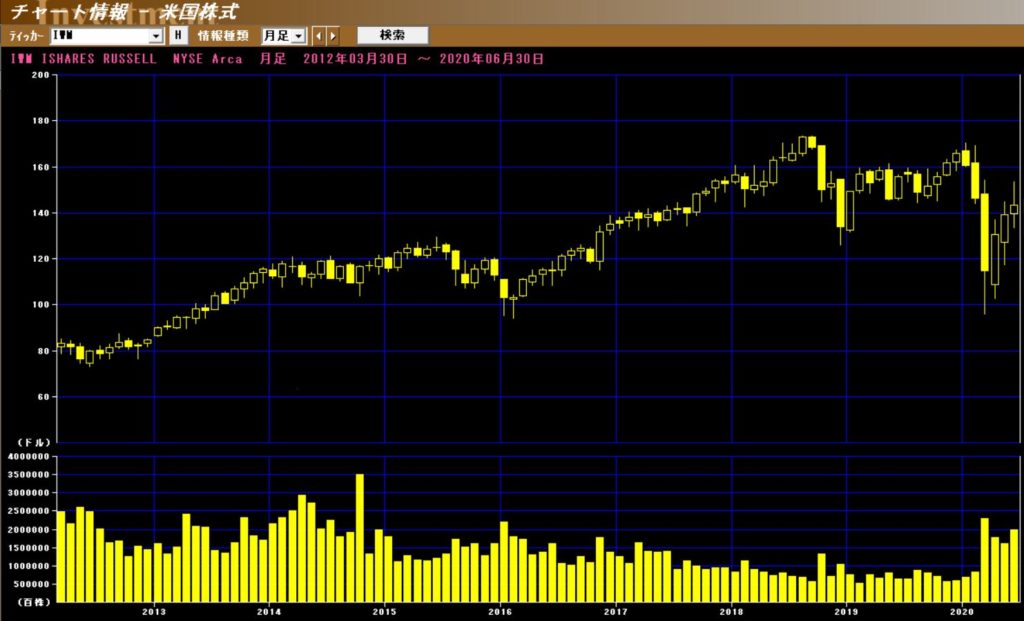

気になるアメリカンエクスプレスの四半期決算(2020-2Q)

アメリカン・エクスプレスが米国時間2020年7月24日第2四半期(2020年4~6月期)の決算を発表しました。

<2020-2Q>

売上高:$7.68Bn vs. アナリスト予想 $8.25Bn

EPS: $0.29 vs. アナリスト予想 -$0.11

EPS(一株当たり利益)はアナリスト予想を上回ったものの、売上高はアナリスト予想を下回りました。

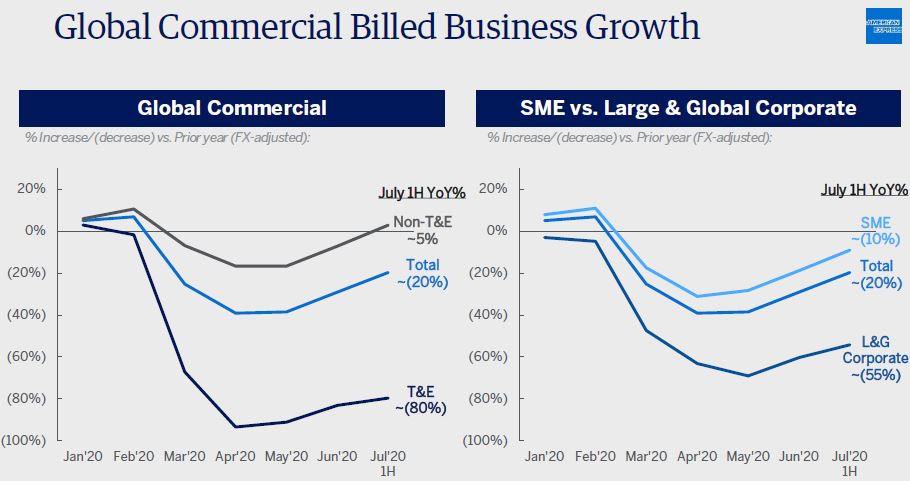

アメリカンエクスプレスには、3つのセグメント(消費者向け、ビジネス向け、ネットワーク経由)があります。当四半期終了時点でのセグメント毎の請求残高の割合は、以下の通りでした。

- Global Consumer(消費者向け): 44%

- Global Commercial(ビジネス向け): 41%

- Global Network Services(ネットワーク経由): 15%

高所得者向けのアメリカン・エクスプレスカードという印象がありますが、消費者向けとビジネス向けがほぼ半々になっています。

全般的に当四半期は新型コロナウイルス感染抑制に向けた世界的なロックダウンがカード利用に響いたといえます。

特に影響を受けたのが、グローバルな大企業向けの出張費用(Travel & Expense、以下T&E)関連です。Global CommercialでT&E関連の成長率(前年対比)が-80%、グローバルな大企業向けが-55%となっています。新型コロナウィルスの感染拡大ならびにそれに伴う移動制限により成長率が大幅なマイナスになっています。

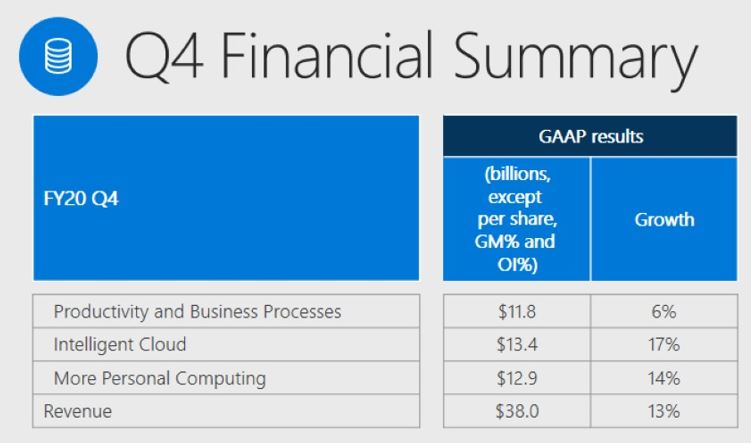

また、当四半期、アメリカンエクスプレスは6億2800万ドルを貸倒引当金繰り入れとして、引当金繰入額と債務償却費用の合計が16億ドルとなりました。これは、前年同期の9億ドル弱から急拡大しており、業績を圧迫しました。

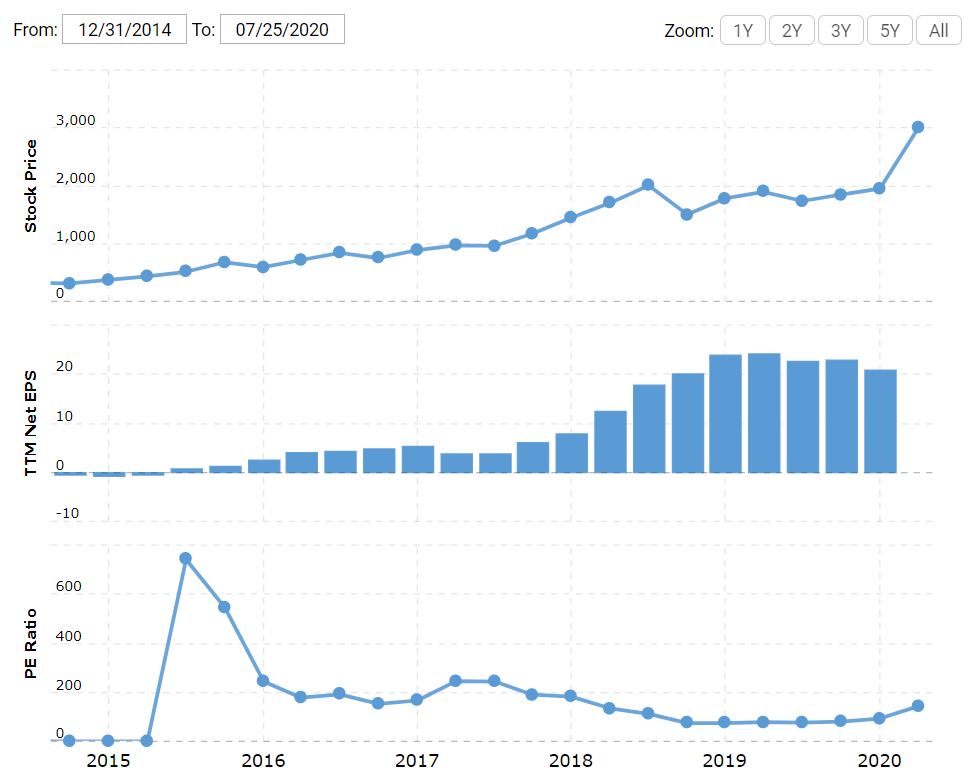

ご参考までにアメリカンエクスプレスとビザの株価の推移を2019年8月から2020年7月24日まで描いてみました。

ビザはロックダウン本格化前の水準にほぼ戻りつつありますが、アメリカンエクスプレスは年初来-22%と大きく出遅れています。

これは、アメリカンエクスプレスがコーポレートカードで出張費用の管理を一括して行うソリューションなど、ビジネスと旅行者に注力して来たからと言えます。

.png)

興味深いことに投資の神様と言われるウォーレン・バフェット氏が率いるバークシャーハサウェイがアメリカンエクスプレスの筆頭株主です。バークシャーハサウェイは、航空会社にも広く投資をしていました。

(なお、航空会社株については、2020年5月のバークシャーハサウェイの年次総会で、保有していたデルタ航空、アメリカン航空、ユナイテッド航空、サウスウエスト航空の株式を投げ売りし、すべて売却したことを発表しています。)

ウォーレン・バフェット氏のアメリカンエクスプレス社への投資と、航空会社への投資の共通項を考えると同氏は将来のますますの「グローバリゼーション」を見据えたものであったと言えそうです。ただ、足元はコロナ禍の影響もあり、急速な逆回転をしています。コロナウィルスに対するワクチンが開発されるなどした場合、再度「グローバリゼーション」の流れが再度出てくる可能性はありますが、それまでは「テクノロジー」にフォーカスが当たる展開になりそうです。

ご参考までにカードの貸倒懸念が株価に与える影響を見るために、リーマンショック前後の株価をご紹介します。当時はアメリカンエクスプレスの株価は30ドルから1/3の10ドル未満まで6か月ほどかけて低下していきましたが、その後3か月ほどでその大半を戻しました。

.png)

新型コロナウィルスの感染抑制のための移動制限などがなくなれば、株価が修正する可能性がありますが、予想PERが足元は20倍を超えており、平均的には10-15倍であったことを考えると株価は割高と言えそうです。

株価の調整局面で予想PER10-12倍程度であれば、よいエントリーポイントになる可能性があります。

.png)

.png)

.png)

.png)

とボリンジャーバンド.png)